Уплата страховых взносов является прямой обязанностью большинства налогоплательщиков.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Тогда как их размер зависит от вида деятельности, величины страхового тарифа, а также скидок и надбавок, установленных законодательством.

Поэтому необходимо детальнее разобраться какой размер страховых взносов в 2019 году для работодателей и как правильно рассчитать сумму платежа в Пенсионный фонд.

Общие сведения

Предприятия, использующие труд наемных рабочих обязаны уплачивать не только основные налоги (НДФЛ, НДС и др.), но, и обязательные платежи, включая страховые взносы. Порядок начисления и уплаты этих сборов утверждается соответствующим законом.

При расчете суммы платежа налогоплательщики должны учитывать основной вид деятельности и размер страхового тарифа, что определяется с учетом категории профессионального риска.

Однако не стоит забывать о возможной корректировке этого показателя. Потому как величина страхового тарифа может быть уменьшена за счет использования скидки. Ее размер может достигать до 40% от суммы тарифа.

Для уменьшения суммы платежа налогоплательщик должен подать соответствующее заявление. Что касается объекта обложения страховыми взносами, то сюда можно отнести:

- Выплаты и любого рода вознаграждения, начисляемые работнику по или согласно с условиями .

- Выплаты по или .

Не относятся к объектам обложения страховыми взносами следующие поступления:

Страховыми взносами не облагаются следующие выплаты:

- Государственные пособия.

- Любые выплаты, которые носят компенсационный характер.

- Суммы единовременной финансовой помощи, предоставляемой страхователями.

- Взносы по обязательному страхованию сотрудников.

- Стоимость проезда персонала к месту проведения ежегодного увольнения.

- Стоимость льготного проезда для отдельных категорий граждан.

- Материальная помощь, предоставляемая работодателем своим работникам в размере до 4 тыс. руб. на 1 человека.

- Суммы, выплачиваемые предприятием своим сотрудникам на компенсацию издержек в связи с уплатой процентов по ипотечному кредиту.

Для организаций и ИП осуществляющих выплаты базой при исчислении страховых взносов считается сумма выплат, которые выступают в качестве объекта обложения.

Если получателями являются физические лица, то базой служат выплаты и любого рода вознаграждения, начисляемые по трудовому соглашению.

При этом расчеты производятся отдельно по каждому физическому лицу на протяжении всего расчетного периода нарастающим итогом.

Страховые взносы подлежат уплате отдельно в каждый внебюджетный фонд. Налогоплательщики обязаны производить ежемесячные отчисления на протяжении всего расчетного периода.

По закону уплата взносов производится не позже 15 числа каждого месяца. При этом исчисление суммы платежа осуществляется на основании тех выплат, которые были произведены застрахованному лицу.

Рассчитываемую сумму платежа раньше нужно было округлять до полных рублей. Однако этот порядок упразднили на основании . Теперь организации могут уплачивать ту сумму, которая начислена.

Если оплата взносов происходит в адрес ФСС, то здесь можно произвести уменьшение суммы платежа на величину понесенных издержек в связи с выплатой больничного или пособия по уходу за ребенком.

Для нотариусов и адвокатов, которые уплачивают взносы в фиксированном размере, крайний срок для осуществления платежей 31 декабря.

Возвращаясь к вопросу о величине страхового тарифа, следует отметить, что его размер зависит от категории налогоплательщиков, системы налогообложения и вида деятельности:

Выплаты физическим лицам

Организациями и ИП, которые находятся на ОСН:

| ПФ | 22% |

| ФСС | 2,9% |

| ФОМС | 5,1% |

Организациями и ИП, которые находятся на УСН:

| ПФ | 20% |

| ФСС | 0% |

| ФОМС | 0% |

Организациями и ИП, которые находятся на ЕСХН:

| ПФ | 21% |

| ФСС | 2,4% |

| ФОМС | 3,7% |

Хозяйственными обществами, учрежденными бюджетными научными организациями:

Отдельно стоит отметить, что работодатели обязаны ежеквартально отчитываться перед контролирующими органами ().

На основании отчетной документации внебюджетные фонды осуществляют проверку правильности начисления и уплаты страховых взносов.

Отчетность подается в следующие сроки:

Основные понятия

| Наименование | Описание |

| Организация | Юридическое лицо, основанное в рамках российского законодательства и обладающее гражданской правоспособностью |

| Индивидуальный предприниматель | Гражданин, прошедший государственную регистрацию и осуществляющий коммерческую деятельность без учреждения юридического лица |

| Физическое лицо | Гражданин РФ или лицо, не имеющее гражданства |

| Страхователь | Юридическое лицо, вступившее в договорные взаимоотношения со страховщиком |

| Страховщик | Организация, имеющая лицензию на осуществление страховой деятельности и принимающая на себя обязательства по страхованию рисков за определенную плату |

| Застрахованное лицо | Гражданин, в чьих интересах заключен |

| Страховой взнос | Сумма обязательного платежа, подлежащая уплате со стороны налогоплательщика по страхованию от травматизма или профессиональным заболеваниям |

| Страховой тариф | Величина взноса, исчисленного работодателем в интересах застрахованного лица согласно с условиями трудового договора |

| Несчастный случай на производстве | Событие, спровоцировавшее повреждение здоровья сотрудника при исполнении им трудовых обязанностей |

| Профзаболевание | Хроническое заболевание застрахованного лица, возникшее под влиянием вредных производственных факторов и ставшее причиной временной или продолжительной нетрудоспособности |

| Профессиональный риск | Вероятность утраты здоровья или наступления летального исхода, связанная с исполнением работником своих трудовых обязанностей |

| Заработок работника | Любые выплаты или вознаграждения, которые выплачиваются согласно с условиями трудового соглашения и включаются в базу для исчисления страховых взносов |

| Недоимка | Сумма несвоевременно уплаченного страхового взноса |

| Финансовый год | Календарный год, который начинается с 1 января и заканчивается 31 декабря |

Кто является плательщиком

К плательщикам страховых взносов относятся. Лица, осуществляющие выплаты наемным работникам:

- организации;

- граждане, не имеющие статус индивидуальных предпринимателей.

Предприниматели, адвокаты и нотариусы, осуществляющие частную практику. Как видно, ИП обязаны уплачивать страховые взносы не только за наемных рабочих, но и за себя.

Что касается получателей взносов, то к ним относятся следующие учреждения:

Нормативная база

Основным нормативным актом, регулирующим вопрос обязательного страхования, является . Начисление и уплата страховых взносов происходит на основании ФЗ от 24.07.2009 №212-ФЗ.

При проверке расчетов по начисленным взносам необходимо учитывать предписания, изложенные в .

Предельная величина базы для расчета взносов утверждена .

Порядок подтверждения основного вида деятельности организации закреплен .

Процедура применения скидок (надбавок) по отношению к страховым взносам утверждена .

Однако налогоплательщики также должны учитывать методику исчисления скидок, разработанную .

Как рассчитать страховые взносы

Вопрос об исчислении взносов следует разбить на отдельные блоки:

- Отчетный, расчетный периоды.

- Алгоритм расчета.

- Пример исчисления.

- Определение размера пени.

Отчетный и расчетный период

Расчетным периодом признается календарный год. Тогда как отчетным периодом принято считать 3, 6, 9 и 12 месяцев (ст.10 Закона от 24.07.2009).

Для организаций, которые были созданы в середине года, первым расчетным периодом считается отрезок времени, начиная с момента регистрации и заканчивая 31 декабря.

Применяемый алгоритм

Чтобы рассчитать сумму обязательных платежей налогоплательщики должны учитывать, что получателями взносов являются разные внебюджетные фонды. Как следствие размеры страховых тарифов в каждом случае существенно отличаются.

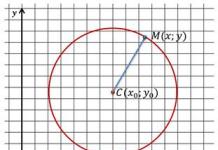

Для исчисления суммы взносов работодателю нужно облагаемую базу умножить на страховой тариф. Величина этого показателя закреплена ст.58.2 Закона от 24.07.2009.

Пример расчета

Далее, необходимо рассмотреть пример исчисления суммы взносов на сотрудника. Предположим, что Рябоконь В. В. 1983 года рождения работает по трудовому договору в компании «Атрибут». У работника есть 5-летний ребенок.

На протяжении 2019 года сотрудник не был в отпуске и не болел. Также Рябоконь В. В. владеет 1% уставного капитала предприятия.

Размер дивидендов за предыдущий год составил 15 тыс. руб. В январе месяце работнику были произведенные следующие начисления:

После удержания налогов в размере 2468 руб. работнику к выплате полагается 22532 руб. Облагаемая взносами сумма дохода составляет 10 тыс. руб.

Расчет суммы взносов за указанный период производится следующим образом:

| ПФ | 2200 руб. (10000×22%) |

| ФСС | 290 руб. (10000×2,9%) |

| ФОМС | 510 руб. (10000×5,1%) |

Таким образом, работодатель должен перечислить во внебюджетные фонды за работника 3 тыс. руб.

Определение суммы пени

За правильностью начисления и уплаты страховых взносов следят Пенсионный фонд и ФСС. Как следствие они уполномочены проводить выездные или камеральные проверки, подобные тем, что осуществляет налоговая служба.

Таблица: КБК по страховым взносам за работников

Однако выездная проверка по страховым взносам не может проходить чаще, чем 1 раз в 3 года. Кроме того, этот вид проверок должен проводиться одновременно двумя фондами.

Начисление штрафов и пени происходит в следующих размерах:

Порядок начисления пени на страховые взносы аналогичен тому, что установлен для расчета пени по налогам. Другими словами, нужно использовать 1/300 ставки рефинансирования Центробанка за каждый день просрочки.

Чтобы избежать лишних ошибок при расчете пени можно использовать специальные калькуляторы, которые обычно размещают на профильных порталах.

При этом пеня уплачивается независимо от основной суммы задолженности по страховым взносам (ст.25 Закона от 24.07.2009).

Видео: страховые взносы в фонды (ПФР, ФСС, ОМС)

Однако может возникнуть ситуация, когда недоимка не была погашена из-за того, что операции налогоплательщика были приостановлены по решению суда.

В этом случае налогоплательщик не должен уплачивать пеню за тот период, когда действовало судебное ограничение.

Если начисленная пеня не уплачивается страхователем добровольно, тогда контролирующие органы могут удержать ее принудительно за счет денег, которые находятся на банковских счетах.

Особенности исчисления

Для прояснения ситуации с окончательными расчетами нужно рассмотреть разные категории налогоплательщиков, включая:

- индивидуальных предпринимателей

- организации.

Для индивидуальных предпринимателей (ИП)

Если предприниматели используют труд наемных работников, тогда они должны производить расчет суммы страховых взносов на общих основаниях (см. подзаголовок «Пример расчета»).

Однако для исчисления суммы взносов на себя ИП, адвокаты и нотариусы должны использовать другие страховые тарифы.

При этом если размер доходов за год не превышает 300 тыс. руб., расчет суммы взносов осуществляется следующим образом:

| ПФ | 1444,04 руб. (5554×26%) |

| ФСС | 0 руб. (0%) |

| ФОМС | 283,25 руб. (5554×5,1%) |

Как видно ИП за себя должен перечислить 1723,29 руб. (1444,04+283,25) в месяц (20679,48 руб./год).

Если налогоплательщики получают доход в размере больше чем 300 тыс. руб., тогда они обязаны доплачивать 1% в Пенсионный фонд.

Расчет дополнительной суммы взноса происходит следующим образом:

Таким образом, предпринимателю необходимо доплатить в ПФ РФ 7 тыс. руб. Уплата производится не позже 1 апреля следующего года.

Если ИП ведет деятельность не с начала календарного года, тогда расчет суммы взносов можно производить следующим образом:

Для ООО (организаций)

Общий порядок начисления страховых взносов рассматривался выше (см. подзаголовок «Общие сведения»).

При этом обязанность по начислению и уплате обязательных платежей за наемных работников полностью лежит на работодателе (см. подзаголовок «Кто является плательщиком»).

Часто возникающие вопросы

- какие взносы учитываются при исчислении единого налога;

- что собой представляет извещение о величине взносов от несчастных случаев.

Какие взносы учитываются при расчете УСН

Если ИП использует в качестве объекта налогообложения доходы, то базой для исчисления суммы взносов является совокупный доход налогоплательщика.

Если объектом налогообложения являются доходы минус расходы, то чтобы рассчитать сумму взносов предпринимателю необходимо учитывать только свои доходы.

В разделе 1 новой формы РСВ - 1 ПФР раздельно указываются страховые взносы за периоды, начиная с 2014 г., и за периоды 2010–2013 гг.

При этом графа 3 «За периоды, начиная с 2014 г.» по строке 100 «Остаток страховых взносов, подлежащих уплате на начало расчетного периода (+) задолженность, (–) переплата» не заполняется.

А значения граф, в которых указываются страховые взносы за периоды 2010–2013 гг., должны быть равны соответственно значениям граф 3–6 строки 150 Расчета за предыдущий расчетный период (за 2013 год).

В разделе 1 нет строки, в которой в 2013 году отражались уплаченные с начала расчетного периода страховые взносы за предыдущие расчетные периоды.

Раздел 2. Расчет страховых взносов по тарифу и по дополнительному тарифу

В прежней форме РСВ - 1 ПФР было три подраздела раздела 2.

В новой форме в разделе 2 пять подразделов.

В подразделе 2.1 « Расчет страховых взносов по тарифу» ранее данные отражались с учетом возрастных групп, а также с учетом данных по иностранным гражданам.

34. Правила и порядок заполнения формы №4 ФСС РФ «Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний»

В соответствии с п.2 Приказа №107н, настоящий приказ применяется при представлении расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения начиная с 1 полугодия 2013 года.

Основанием для заполнения отчетности в ФСС являются данные бухгалтерского учета организации.

В соответствии с п.2 Порядка заполнения формы 4 - ФСС, обязательными для представления всеми страхователями являются:

Титульный лист, таблица 1, таблица 3, таблица 6, таблица 7 формы Расчета 4 - ФСС.

В случае отсутствия показателей для заполнения таблицы 2, таблицы 3.1, таблицы 4 , таблицы 4.1, таблицы 4.2, таблицы 4.3, таблицы 5, таблицы 8, таблицы 9, таблицы 10 формы Расчета 4 - ФСС, указанные таблицы не заполняются и не представляются.

В нашей статье мы приведем простой пример заполнения отчетности в ФСС за 2013 год с комментариями и пояснениями на основании Порядка заполнения формы 4 - ФСС и требований действующего законодательства.

35. Защищенный обмен документами в электронном виде с применением электронной цифровой подписи

Электро́нная по́дпись (ЭП), Электро́нная цифровая по́дпись (ЭЦП) - реквизит электронного документа, полученный в результате криптографического преобразования информациис использованием закрытого ключа подписи и позволяющий установить отсутствие искажения информации в электронном документе с момента формирования подписи и проверить принадлежность подписи владельцу сертификата ключа подписи. Использование электронной подписи позволяет осуществить:

Контроль целостностипередаваемого документа: при любом случайном или преднамеренном изменении документа подпись станет недействительной, потому что вычислена она на основании исходного состояния документа и соответствует лишь ему.

Защиту от изменений (подделки) документа: гарантия выявления подделки при контроле целостности делает подделывание нецелесообразным в большинстве случаев.

Доказательное подтверждение авторства документа: Так как создать корректную подпись можно, лишь зная закрытый ключ, а он известен только владельцу, он может доказать своё авторство подписи под документом. В зависимости от деталей определения документа могут быть подписаны такие поля, как «автор», «внесённые изменения», «метка времени» и т. д.

Федеральным законом от 29.12.2015 г. № 385-ФЗ «О приостановлении действия отдельных положений законодательных актов Российской Федерации, внесении изменений в отдельные законодательные акты Российской Федерации и особенностях увеличения страховой пенсии, фиксированной выплаты к страховой пенсии и социальных пенсий» внесены изменения в Федеральный закон от 01.04.1996 г. №27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» (далее - Закон №27-ФЗ)» - с 1 апреля 2016 года введена новая форма ежемесячной отчетности «Сведения о застрахованных лицах» для страхователей.

Форма утверждена Постановлением Правления ПФР от 01.02.2016 №83п «Об утверждении формы «Сведения о застрахованных лицах»». Формат утвержден Распоряжением Правления Пенсионного фонда РФ от 25.02.2016 г. №70р «Об утверждении формата данных сведений о застрахованных лицах». Вышеуказанные документы размещены на сайте Пенсионного фонда РФ - www.сайт.

В соответствии с пунктом 2.2 статьи 11 Закона №27-ФЗ - страхователь обязан представлять сведения о каждом работающем у него застрахованном лице, с которым в отчетном периоде заключены, продолжают действовать или прекращены трудовые договоры, договоры гражданско-правового характера, в том числе заключенные на коллективной основе.

Обращаем Ваше внимание, что страхователи, не ведущие финансово-хозяйственную деятельность и представляющие в территориальные органы ПФР «нулевую» ежеквартальную отчетность, обязаны представлять ежемесячную отчетность по форме СЗВ-М на застрахованных лиц, с которыми заключены трудовые договоры, договоры гражданско-правового характера, в том числе на учредителя организации, если он является единственным руководителем.

Срок представления отчетности

Сведения на работников необходимо представлять ежемесячно, не позднее 10-го числа месяца , следующего за отчетным периодом - месяцем.

Общие правила и порядок заполнения и представления документов

Форма СЗВ-М представляется на неограниченное количество застрахованных лиц и не сопровождается описью.

В одной пачке могут бут документы одного типа - исходные, отменяющие или дополняющие.

Условно форму СЗВ-М «Сведения о застрахованных лицах» можно разделить на 4 блока:

Сведения о страхователе

В реквизитах страхователя указывается:

- регистрационный номер страхователя , под которым страхователь зарегистрирован, как плательщик страховых взносов в территориальном органе ПФР;

- краткое наименование страхователя , его ИНН и КПП как налогоплательщика.

Отчетный период

Отчетным периодом для формы СЗВ-М признается месяц , который отражается путем проставления соответствующего значения: 01-январь и т.д.

В поле «календарного года» поставляется календарный год.

Тип формы

Может быть заполнено только одно из значений (кодов) - «исх», «доп», «отмн».

Исходная - форма, впервые подаваемая страхователем о застрахованных лицах за данный отчетный период. Если представленная исходная форма СЗВ-М не принята из-за содержащихся в ней ошибок (не прошла форматно-логический контроль) и возвращена страхователю, то взамен нее представляется также исходная форма.

Дополняющая - форма, подается с целью дополнения ранее принятых ПФР сведений о застрахованных лицах, на которых не были представлены сведения за данный отчетный период, либо взамен принятых исходных форм, в которых содержались ошибки.

Отменяющая - форма, подается с целью отмены ранее неверно поданных сведений о застрахованных лицах за указанный отчетный период. Форма представляется только на тех застрахованных лиц, по которым необходимо отменить сведения, принятые ПФР в исходных и (или) дополняющих формах. Все реквизиты, содержащиеся в форме, обязательны к заполнению.

Сведения по застрахованным лицам

Порядковый номер заполняется сквозным порядком (в порядке возрастания без пропусков и повторений), начиная с «1» (обязательный реквизит).

Фамилия, имя, отчество указываются в именительном падеже (обязательный реквизит).

Страховой номер указывается в строгом соответствии со страховым свидетельством обязательного пенсионного страхования. (ФИО и СНИЛС должны соответствовать ФИО и СНИЛС из страхового свидетельства) (обязательный реквизит).

ИНН заполняется при наличии данных у страхователя об ИНН физического лица.

Программы для формирования и проверки документов по форме СЗВ-М в электронном виде можно получить в территориальном органе ПФР по месту регистрации или на сайте Пенсионного фонда РФ (www.сайт )

За непредставление страхователем в установленный срок либо представление им неполных и (или) недостоверных сведений, предусмотренных п. 2.2 ст. 11 Закона №27-ФЗ, к такому страхователю применяются финансовые санкции в размере 500 рублей в отношении каждого застрахованного лица. Взыскание указанной суммы производится органами Пенсионного фонда РФ в порядке, аналогичном порядку, установленному статьями 19 и 20 Федерального закона от 24 июля 2009 года №212-ФЗ «О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования» (Статья 17 Федерального закона от 01.04.1996г. №27-ФЗ (ред. от 29.12.2015) «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»).

О порядке оформления и сроках представления ежегодной отчетности по форме СЗВ-СТАЖ

Страхователь ежегодно, не позднее 1 марта года, следующего за отчетным, представляет в территориальный орган ПФР по месту регистрации «Сведения о страховом страже застрахованных лиц» по форме СЗВ-СТАЖ (далее - СЗВ-СТАЖ) в сопровождении формы ОДВ-1 (формы утверждены постановлением Правления ПФР от 11. 01.2017 №3п).

Форма СЗВ-СТАЖ заполняется на всех застрахованных лиц, находящихся со страхователем в трудовых отношениях (в т.ч., с которым заключены трудовые договоры) или заключивших с ним гражданско-правовые договоры, предметом которых является выполнение работ, оказание услуг, по договорам авторского заказа, в пользу авторов произведений по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства, в том числе вознаграждения, начисляемые организациями по управлению правами на коллективной основе в пользу авторов произведений по договорам, заключенным с пользователями, или с которым заключены трудовые договоры и (или) гражданско-правовые договоры.

Программное обеспечение для подготовки отчетности размещено на сайте Пенсионного фонда РФ www.сайт в разделе «Страхователям».

Общие правила и порядок заполнения и представления документов:

Отчетность может быть представлена в форме электронного документа, подписанного усиленной квалифицированной электронной подписью страхователя или через уполномоченного представителя, при наличии соответствующих Соглашений.

Страхователи с численностью работающих застрахованных лиц 25 и более (включая лиц, заключивших договоры гражданско-правового характера, на вознаграждения по которым в соответствии с законодательством РФ начисляются страховые взносы) обязаны представлять отчетность только в электронном виде.

На застрахованных лиц, признанных в установленном законодательством Российской Федерации порядке безработными, сведения по форме СЗВ-СТАЖ представляются органами службы занятости населения.

Сведения по форме СЗВ-СТАЖ формируются в пакеты документов. Один пакет содержит один файл и представляется одновременно с формой ОДВ-1. В пакет могут входить документы только одного наименования и одного типа сведений.

Особенности заполнения формы «Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ)»:

Форма СЗВ-СТАЖ имеет сквозную нумерацию страниц в рамках каждой формы, начиная с титульного листа. Порядковый номер страницы проставляется в определенном для нумерации поле.

Форма СЗВ-СТАЖ содержит следующие типы сведений:

Исходная - представляется на застрахованных лиц первый раз за отчетный период. За отчетный период по организации может быть представлен только один пакет документов «СЗВ-СТАЖ» с типом «Исходная».

Дополняющая - представляется на застрахованных лиц, данные по которым, представленные в форме с типом «исходная», не учтены на индивидуальных лицевых счетах из-за содержащихся в ней ошибок, а так же на застрахованных лиц, информация по которым отсутствовала в ранее представленных сведениях за отчетный период.

Назначение пенсии - представляется на застрахованных лиц, которым для установления пенсии необходимо учесть период работы календарного года, срок представления отчетности за который не наступил. Представляется в течение 3 календарных дней со дня обращения работника к страхователю.

При необходимости отмены представленных форм СЗВ-СТАЖ с любым типом сведений представляется форма СЗВ-КОРР с типом «отменяющая».

Форма СЗВ-СТАЖ состоит из 5 разделов:

В форме СЗВ-СТАЖ с типами «исходная» и «дополняющая» заполнению подлежат Разделы 1-3:

раздел 1 «Сведения о страхователе»;

раздел 2 «Отчетный период» - указывается год, за который представляется форма СЗВ-СТАЖ в формате ГГГГ;

раздел 3 «Сведения о периодах работы застрахованных лиц».

Данные в разделе заполняются страхователем в именительном падеже. В графе «СНИЛС» указываются страховые номера индивидуальных лицевых счетов каждого из застрахованных лиц, на которых представляется форма СЗВ-СТАЖ.

Данные в графах «Фамилия», «Имя», «Отчество», «СНИЛС» должны соответствовать данным, указанным в страховом свидетельстве обязательного пенсионного страхования.

Для форм с типом «Назначение пенсии» графа «Период работы» заполняется по дату предполагаемого выхода на пенсию.

При необходимости отражения нескольких периодов работы по конкретному застрахованному лицу, каждый из периодов указывается отдельной строкой. Графы «Фамилия», «Имя», «Отчество», «СНИЛС» заполняются один раз.

Период работы застрахованного лица в рамках гражданско-правового договора заполняется с отражением в графе 11 кодов «ДОГОВОР», «НЕОПЛДОГ» или «НЕОПЛАВТ». В случае если оплата по договору произведена в отчетном периоде, указывается код «ДОГОВОР». Если оплата за работу по договору отсутствует, указывается код «НЕОПЛДОГ» или «НЕОПЛАВТ».

Графа14 «Сведения об увольнении застрахованного лица/ сведения о периодах, засчитываемых в страховой стаж безработным» заполняется символом «X» только по застрахованным лицам, дата увольнения которых приходится на 31 декабря календарного года, за который представляется форма СЗВ-СТАЖ. Для застрахованного лица, признанного в установленном законодательством РФ порядке безработным, в графе указывается код «БЕЗР».

Разделы 4 и 5 не заполняются для СЗВ-СТАЖ с типами «исходная» и «дополняющая».

В форме СЗВ-СТАЖ с типом «назначение пенсии» заполняются все разделы 1-5:

раздел 4 «Сведения о начисленных (уплаченных) страховых взносах на обязательное пенсионное страхование»;

раздел 5 «Сведения об уплаченных пенсионных взносах в соответствии с пенсионными договорами досрочного негосударственного пенсионного обеспечения».

Особенности заполнения формы «Сведения по страхователю, передаваемые в ПФР для ведения

индивидуального (персонифицированного) учета (ОДВ-1))»:

ОДВ-1 является документом, содержащим сведения в целом по страхователю, и фактически представляет собой опись представленных им сведений. Может содержать тип сведений «Исходная», «Корректирующая» или «Отменяющая».

Форма ОДВ-1 с типом «Корректирующая» представляется при необходимости корректировки данных раздела 5 формы ОДВ-1 с типом «Исходная».

Форма ОДВ-1 с типом «Отменяющая» представляется при необходимости отмены данных раздела 5 формы ОДВ-1 с типом «Исходная».

При представлении формы СЗВ-СТАЖ с типом сведений «Назначение пенсии» заполняются только разделы 1-3 формы ОДВ-1.

Раздел 5 заполняется только, если в форме СЗВ-СТАЖ (с типом сведений «Исходная») содержатся сведения о ЗЛ, занятых на видах работ, указанных в п.п.1-18 части 1 ст.30 ФЗ от 28.12.2017 №400-ФЗ.

Ответственность страхователя:

За представление сведений индивидуального (персонифицированного) учета (в том числе, сведений по форме СЗВ-СТАЖ) , с нарушением установленных сроков, а также в случае представления неполных и (или) недостоверных сведений предусмотрено:

применение финансовых санкций к страхователю в виде штрафа в размере 500 рублей в отношении каждого застрахованного лица (абз.3 ст. 17 Федерального закона от 01.04.1996г. №27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»)

наложение административного штрафа на должностное лицо страхователя в размере от 300 до 500 рублей (ст.15.33.2 Кодекса РФ об административных правонарушениях).

За несоблюдение страхователем порядка представления сведений в форме электронных документов штраф в размере 1000 рублей (абз.4 ст. 17 Федерального закона от 01.04.1996г. №27-ФЗ)

Расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд РФ, страховым взносам на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам, может заполняться с использованием средств компьютерной техники или от руки (шариковой ручкой), черным либо синим цветом, печатными буквами.

Новая форма расчета РСВ-1, утверждена Приказом Минздравсоцразвития РФ от .

Плательщики представляют Расчет РСВ-1 на бумажном носителе, а плательщики, со среднесписочной численностью работников, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 50 человек, а также вновь созданные организации, у которых численность указанных физических лиц превышает данный предел, представляют форму расчета по установленным форматам в электронной форме с электронной цифровой подписью в соответствии с частью 10 статьи 15 Федерального закона от 24 июля 2009 г. N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования". Источником информации для заполнения расчета являются данные бухгалтерского учета.

При заполнении Расчета в каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия каких-либо показателей, предусмотренных формой расчета, в строке и соответствующей графе ставится прочерк.

Для исправления ошибок следует перечеркнуть неверное значение показателя, вписать правильное значение показателя и поставить подпись плательщика или его представителя под исправлением, с указанием даты исправления. Все исправления заверяются печатью организации. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

После заполнения Расчета проставляется сквозная нумерация заполненных страниц в поле "Стр.". Титульный лист, Разделы 1, 2 Расчета заполняются и представляются всеми плательщиками, состоящими на регистрационном учете в территориальном органе Пенсионного фонда Российской Федерации.

В случае если в течение отчетного периода применялось более одного тарифа, то в Расчет включается столько страниц раздела 2, сколько тарифов применялось в течение отчетного периода (независимо от применения пониженных тарифов, установленных для выплат, начисленных в отношении отдельных работников).

Раздел 3 Расчета заполняется и представляется плательщиками, применяющими пониженные тарифы в соответствии со статьей 58 Федерального закона от 24 июля 2009 г. N 212-ФЗ.

Раздел 4 Расчета заполняется и представляется плательщиками, заполнившими строку 120 Раздела 1 Расчета.

Раздел 5 Расчета заполняется и представляется плательщиками - организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в образовательных учреждениях среднего профессионального, высшего профессионального образования по очной форме обучения за деятельность, осуществляемую в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг.

В конце каждой страницы Расчета проставляются подпись плательщика (правопреемника) либо его представителя и дата подписания Расчета.

В верхней части каждой заполняемой страницы Расчета указывается регистрационный номер плательщика в соответствии с выданным при регистрации (учете) в ПФР извещением (уведомлением) страхователя по месту постановки на учет.

Расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации, страховым взносам на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования (далее - ОМС) плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам. Форма РСВ-1, утверждена Приказом Минздравсоцразвития России от 12.11.2009 N 894н, зарегистрирована в Минюсте России от 18.12.2009 N 15761. С изменениями утвержденными приказом Минздравсоцразвития РФ от 31.01.2011 .

Перейти к действующей с 1 квартала 2012 года.

Расчет РСВ-1 ПФР, заполняется с использованием средств вычислительной техники или шариковой (перьевой) ручкой, черным либо синим цветом, печатными буквами. Расчет представляется в электронной форме в сопровождении бумажного носителя либо по установленным форматам в электронной форме с электронной цифровой подписью в соответствии со статьей 15 Федерального закона N 212-ФЗ. Составляется и представляется ежеквартально (нарастающим итогом) не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом, в территориальный орган ПФР по месту регистрации.

Основанием для заполнения Расчета являются данные бухгалтерского учета.

При заполнении Расчета РСВ-1 учитывается следующее:

- В каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия каких-либо показателей, предусмотренных Расчетом, в строке и соответствующей графе ставится прочерк. Все значения денежных показателей отражаются в рублях. Значения показателей менее 50 копеек отбрасываются, а значения показателей 50 копеек и более округляются до полного рубля. Округление до целых рублей базы для начисления страховых взносов, а также исчисленных сумм страховых взносов, иных показателей, имеющих денежное выражение, которые указываются в Расчете, производится после суммирования всех данных индивидуального учета в целом по плательщику страховых взносов.

- Если на страницах Расчета, которые должны быть представлены плательщиком, какие-либо таблицы им не заполняются, то в полях этих таблиц ставится прочерк.

- Для исправления ошибок следует перечеркнуть неверное значение показателя, вписать правильное значение показателя и поставить подпись плательщика или его представителя под исправлением, с указанием даты исправления. Все исправления заверяются печатью организации (штампом - для иностранных организаций) или подписью индивидуального предпринимателя, физического лица, не признаваемого индивидуальным предпринимателем, или их представителей.

- Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

- После заполнения Расчета проставляется сквозная нумерация заполненных страниц в поле "Стр.".

В верхней части каждой заполняемой страницы Расчета указывается регистрационный номер плательщика, присвоенный ему в территориальном органе Пенсионного фонда Российской Федерации по месту постановки на учет.

Титульный лист, Разделы 1, 2 Расчета заполняются всеми плательщиками, Разделы 3 и 4 Расчета заполняются плательщиками, применяющими пониженные тарифы в отношении выплат, начисленных в пользу отдельных работников в соответствии с частью 2 статьи 57 и статьи 58 Федерального закона N 212-ФЗ, Раздел 5 заполняется при наличии на начало расчетного периода недоимки (переплаты) по страховым взносам, образовавшейся по состоянию на 31.12.2009 включительно.

Достоверность и полнота сведений, указанных в Расчете РСВ-1 , подтверждаются плательщиками или их представителями в соответствии с пунктом 2.3 Главы II настоящего Порядка.

Раздел "Заполняется работником ПФР" содержит сведения о представлении Расчета (способ представления, количество страниц расчета, количество листов подтверждающих документов или их копий, приложенных к Расчету, дату представления, фамилию и инициалы имени и отчества работника ПФР, принявшего Расчет, его подпись).